Politiche settoriali

Il punto di partenza

Oggi l’UE conta decine di operatori di telecomunicazioni che servono circa 450 milioni di consumatori, contro una manciata di operatori negli Stati Uniti e in Cina. Le aziende dell’UE non hanno le dimensioni necessarie per fornire ai cittadini un accesso capillare alla fibra e alla banda larga 5G e per dotare le imprese di piattaforme avanzate per l’innovazione. L’UE ha un totale di 34 operatori di rete mobile (MNO) e 351 operatori virtuali di rete mobile non basati su investimenti (MVNO), rispetto ai tre MNO degli Stati Uniti (più 70 MVNO) e ai quattro MNO della Cina (più 16 MVNO) [nota 2]. Inoltre, il mercato della banda larga fissa nell’UE (dove i primi tre operatori detengono una quota congiunta del 35% in tutta Europa) è meno concentrato di quello degli Stati Uniti (con una quota congiunta del 66%) o della Cina (con una quota congiunta del 95%). I prezzi più bassi in Europa hanno indubbiamente portato benefici ai cittadini e alle imprese ma, nel tempo, hanno anche ridotto la redditività del settore e, di conseguenza, i livelli di investimento in Europa, compresa l’innovazione delle aziende dell’UE in nuove tecnologie oltre alla connettività di base.

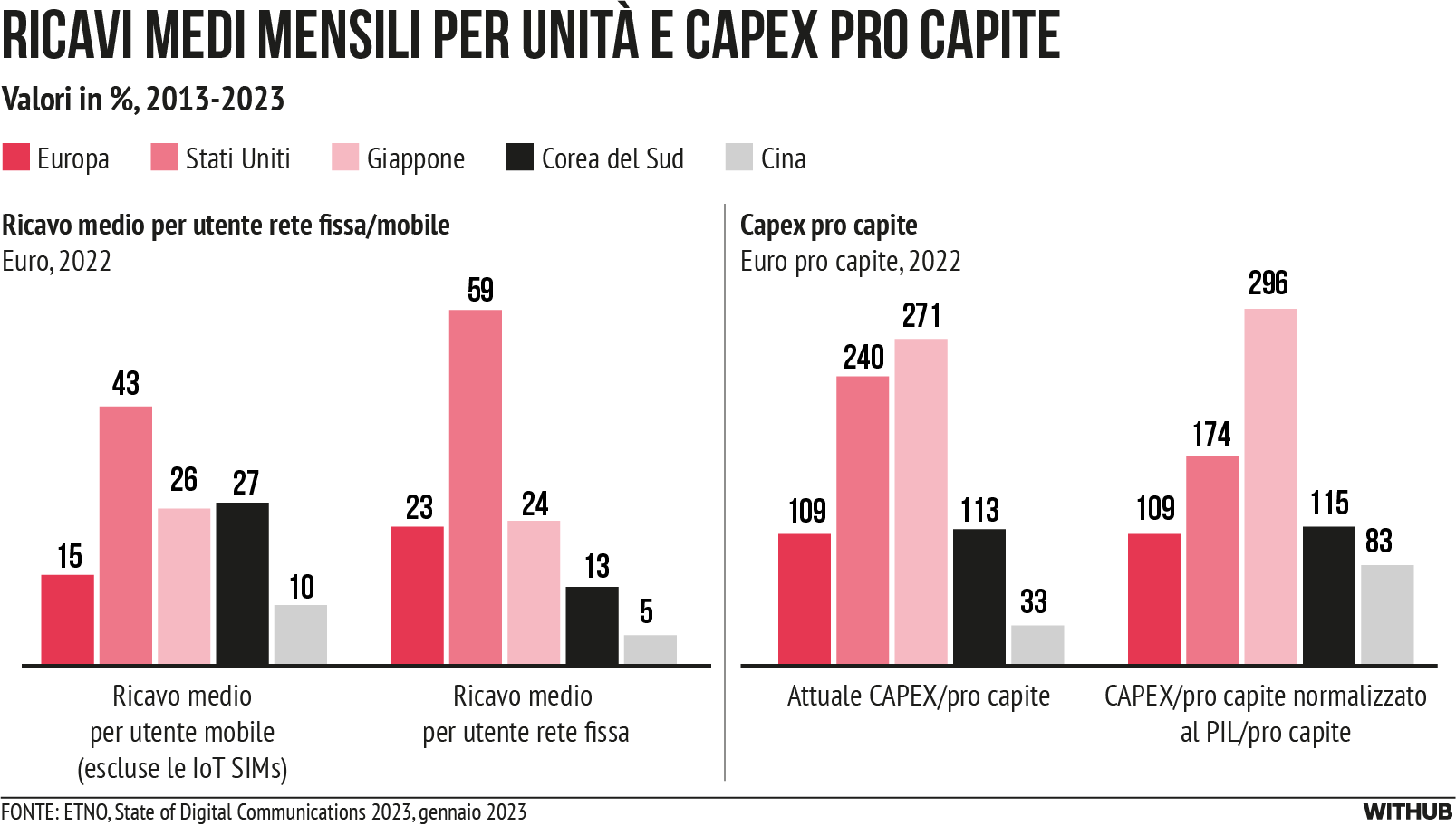

Di conseguenza, in Europa sia le entrate per abbonato che le spese in conto capitale pro capite (anche se corrette in base al PIL pro capite per tenere conto delle differenze di potere d’acquisto) sono inferiori alla metà dei livelli degli Stati Uniti e del Giappone [cfr. Figura 2]. Gli investimenti in percentuale del fatturato sono allo stesso livello (o addirittura superiori) di quelli degli altri blocchi, con un differenziale dovuto ai minori ricavi assoluti. Gli studi suggeriscono che l’UE è al di sopra del numero ottimale di operatori nel settore delle telecomunicazioni, anche a causa della sua intensità di capitale, e che le politiche industriali hanno il potenziale per promuovere un ulteriore consolidamento senza necessariamente portare a un aumento dei prezzi per i consumatori [x].

NOTA 2. Per gli MNO negli Stati Uniti e in Cina, si veda l’estratto di Analysis Mason Data Hub al 25 gennaio 2024; per gli MNO nell’UE: WIK Consult e Ernst and Young, Wettbewerbsverhältnisse im Mobilfunkmarkt‘, dicembre 2023. Per gli MVNO negli Stati Uniti e in Cina, si veda Telecompaper MVNO List, aggiornato al 25 gennaio 2024. Per quanto riguarda gli MVNO nell’UE, si veda ANACOM, ‘Operadores Móveis Virtuais em Portugal, maggio 2021.

La regolamentazione e la politica di concorrenza nel settore delle telecomunicazioni hanno di fatto disincentivato il consolidamento, favorendo una molteplicità di operatori più piccoli in ogni mercato. Nell’UE, la regolamentazione “ex ante” (ad esempio per prevenire effetti indesiderati sui prezzi) e le politiche di concorrenza comunitarie e nazionali hanno favorito una pluralità di operatori e prezzi bassi per i consumatori. La struttura del settore è stata progressivamente colpita, impedendo o invertendo il consolidamento tra gli Stati membri a favore di investitori di un solo Paese o di imprese private. Negli Stati Uniti, invece, la regolamentazione “ex-post” (ad esempio l’applicazione delle norme sulla concorrenza in caso di collusione o pratiche concordate) ha permesso il consolidamento, con il risultato che sia negli Stati Uniti che in Cina pochi grandi operatori servono centinaia di milioni di cittadini ciascuno. In particolare:

- Le politiche in materia di spettro radio non sono state coordinate tra gli Stati membri e sono state per lo più concepite per massimizzare il prezzo delle frequenze e limitare le bande di frequenza e la loro durata per gli operatori esistenti. Negli Stati Uniti, invece, la proprietà permanente dello spettro e le aste senza vincoli consentono agli operatori di telecomunicazioni di utilizzare o vendere liberamente porzioni dello spettro.

- Sono stati sostenuti operatori nuovi e non basati sugli investimenti e sono state imposte misure correttive ai tentativi di consolidare il mercato in operatori più grandi. Ciò ha portato alla creazione di ulteriori operatori più piccoli, riducendo o eliminando i vantaggi del consolidamento.

L’assetto multinazionale (piuttosto che paneuropeo) del settore ha portato anche a una costosa proliferazione di obblighi diversi per gli operatori di telecomunicazioni dell’UE. Tra gli esempi vi sono gli standard di sicurezza informatica, i requisiti della cosiddetta “intercettazione legale” [nota 3] e i servizi di emergenza e di pubblica utilità, tutti essenzialmente stabiliti a livello di Stati membri. Il numero complessivo di regolatori attivi nelle reti digitali in tutti gli Stati membri supera i 270 [xi].

NOTA 3. L’intercettazione legale si riferisce alle strutture delle reti di telecomunicazione che consentono alle forze dell’ordine, su ordine del tribunale o con un’altra forma di autorizzazione legale, di intercettare selettivamente singoli abbonati. Nell’UE, la risoluzione del Consiglio europeo del 17 gennaio 1995 sull’intercettazione legale delle telecomunicazioni (Gazzetta ufficiale C 329) disciplina i relativi requisiti.

Per raggiungere gli obiettivi del Decennio digitale 2030 dell’UE, sono tuttavia necessari ingenti investimenti in infrastrutture private e iniziative commerciali [nota 4]. Le reti in fibra ottica che arrivano fino alle abitazioni, fondamentali per la fornitura di connettività gigabit, raggiungono solo il 56% delle famiglie in Europa. Inoltre, il 50% delle famiglie in aree rurali non è servito da un’infrastruttura di rete di accesso digitale avanzata. Le reti in rame sono ancora largamente in uso e le date di dismissione non sono ancora state fissate [xii]. La copertura 5G della popolazione si attesta all’81% rispetto a oltre il 95% negli Stati Uniti e in Cina [xiii] e la qualità è inferiore alle aspettative degli utenti finali e alle esigenze delle industrie, contribuendo al persistente divario tra città e campagna. Di conseguenza, l’adozione del 5G nell’UE è in ritardo rispetto a economie come gli Stati Uniti, la Corea del Sud e il Giappone.

NOTA 4. Oltre agli investimenti digitali esistenti, la Commissione ha stimato un fabbisogno aggiuntivo di circa 125 miliardi di euro all’anno. Uno studio separato della Commissione stima che saranno necessari investimenti di circa 114 miliardi di euro nella connettività digitale per raggiungere “l’obiettivo di un gigabyte” e altri 33 miliardi di euro per fornire un “servizio 5G completo” (comprese nuove stazioni di base e microcelle per fornire una larghezza di banda supplementare e garantire una connettività mobile più affidabile). Se si includono gli investimenti digitali necessari per le infrastrutture (strade, ferrovie e vie navigabili), pari a 26 miliardi di euro, il divario totale degli investimenti in connettività digitale sale ad almeno 173 miliardi di euro. I finanziamenti per raggiungere gli obiettivi digitali proverranno da fonti sia pubbliche che private. Si veda BCE, “Massive investment needs to meet EU green and digital targets”, pubblicato nell’ambito di ‘Financial Integration and Structure in the Euro Area 2024‘, 2024.

Il calo di redditività del settore delle telecomunicazioni può rappresentare un rischio per le aziende industriali in Europa, in una fase in cui sono necessarie infrastrutture all’avanguardia per digitalizzare le catene di produzione, fornitura e distribuzione. La connettività a banda larga (fibra, 4G e 5G) guida la competitività delle aziende industriali e di servizi, supportando l’automazione della produzione, l’ottimizzazione della logistica, l’integrazione dei sistemi di gestione delle consegne e dei clienti e la pianificazione delle risorse aziendali, nonché l’innovazione di prodotti e servizi. Lo streaming di dati per i consumatori e le imprese, lo scambio di dati tra aziende e istituzioni, le connessioni machine-to-machine (M2M) e per l’Internet delle cose (IoT), l’intelligenza artificiale per le applicazioni industriali e la robotica, richiederanno tutti connessioni più veloci, a bassa latenza, più capillari e sicure tra imprese, PMI, uffici pubblici e abitazioni. I livelli di investimento necessari per supportare le reti dell’UE sono stimati in circa 200 miliardi di euro per garantire una copertura gigabit completa in tutta l’UE e una copertura 5G standalone in tutte le aree popolate [xiv]. Quattro fattori principali influenzano negativamente l’industria delle telecomunicazioni dell’UE:

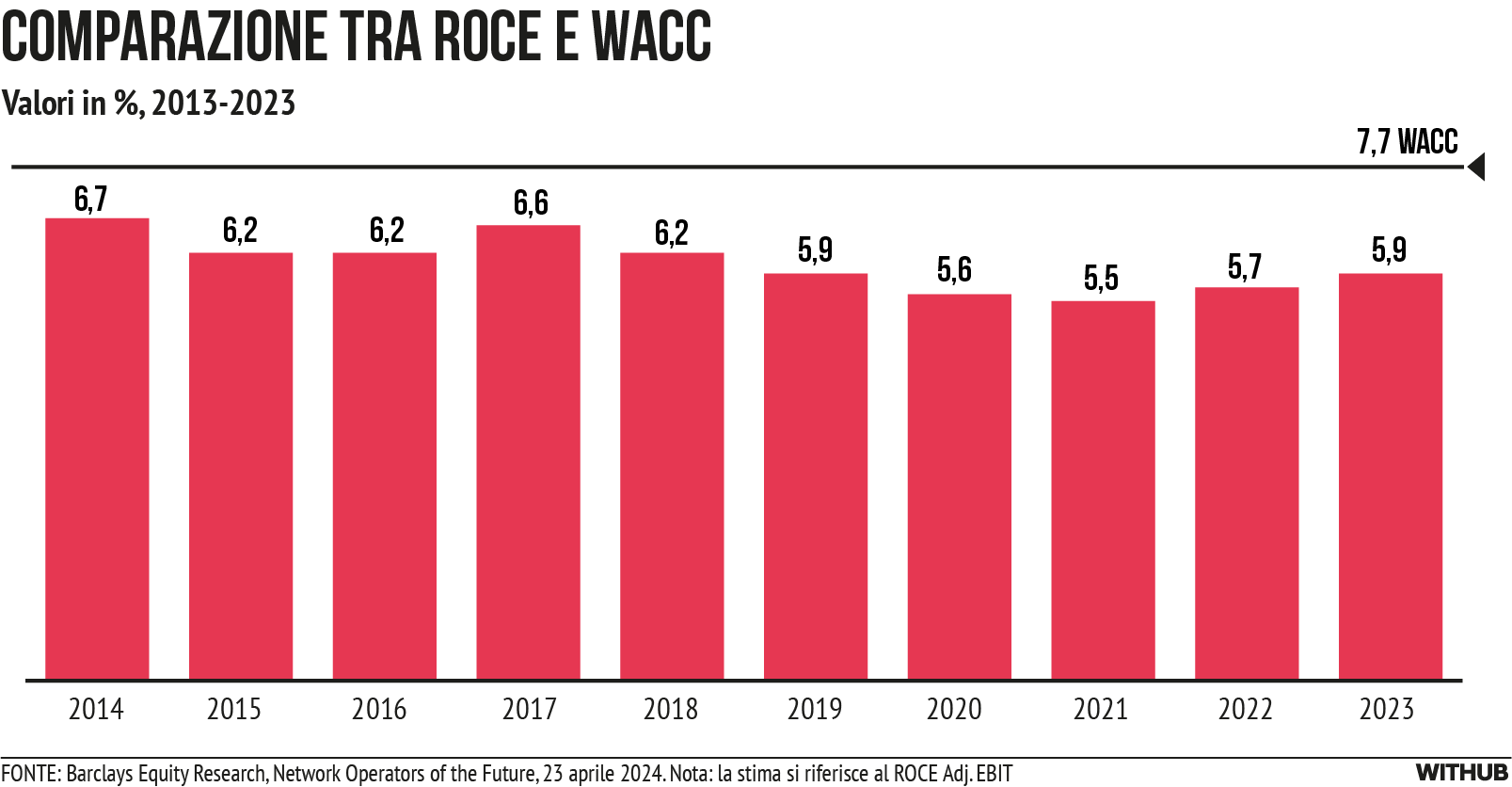

- Il traffico dati a banda larga fissa e mobile è cresciuto enormemente negli ultimi anni, rispettivamente del 90% e del 138% circa dal 2019 al 2022 [xv], una tendenza guidata dalle applicazioni per aziende e consumatori. Negli ultimi anni, il rendimento del capitale è stato inferiore al costo medio ponderato del capitale, rendendo problematico il finanziamento degli investimenti futuri [xvi] [cfr. Figura 3].

- Le aste per l’assegnazione delle frequenze di telefonia mobile non sono state armonizzate tra gli Stati membri e sono state concepite esclusivamente per ottenere prezzi elevati (per il 3G, il 4G e il 5G) negli ultimi 25 anni, con scarsa considerazione per gli impegni di investimento, la qualità del servizio o l’innovazione.

- I servizi innovativi che generano ricavi (IoT, edge computing, commercializzazione di API) richiedono investimenti iniziali rilevanti da parte degli operatori di telecomunicazioni, che oggi sono vincolati e con una flessibilità finanziaria limitata per impegnare ulteriori capitali in piattaforme innovative.

- Poiché i servizi di rete vengono progressivamente gestiti da software, anziché da apparecchiature di telecomunicazione dedicate, l’offerta di applicazioni di comunicazione autonome e indipendenti dalle reti sta portando a un’ulteriore disintermediazione degli operatori di telecomunicazione e minaccia l’attività dei fornitori di apparecchiature tradizionali, storicamente basati in Europa.

Per rafforzare la competitività dell’UE nella produzione industriale avanzata e difendere la sovranità dei dati, due sviluppi tecnologici rappresentano opportunità strategiche per i fornitori di telecomunicazioni:

- Edge computing come alternativa alla connessione al cloud remoto. La spesa globale per l’edge computing (la distribuzione dei compiti di calcolo su nodi più piccoli e più vicini ai clienti, riducendo il trasporto dei dati a distanze ridotte) è in aumento, con il business case in fase di verifica. La localizzazione dei dati sarà fondamentale per la digitalizzazione industriale dell’Europa. Mentre l’UE costruisce impianti di produzione altamente automatizzati che richiedono una bassa latenza e volumi di dati significativi guidati dall’intelligenza artificiale, l’edge computing per le applicazioni industriali potrebbe migliorare le prestazioni e ridurre la latenza per la robotica industriale connessa, mantenendo i trasferimenti di dati più sicuri. Il Decennio digitale fissa l’obiettivo di distribuire almeno 10.000 nodi edge sicuri e neutrali dal punto di vista climatico entro il 2030, ma a oggi nell’UE esistono solo tre nodi di edge computing utilizzati a livello commerciale [xvii]. Le capacità di edge cloud computing potrebbero essere ospitate dai fornitori di telecomunicazioni dell’UE all’interno delle loro reti o da fornitori di servizi cloud nazionali indipendenti.

- Servizi di rete aperti: l’apertura delle funzionalità di rete a sviluppatori e innovatori di terze parti tramite Application Protocol Interfaces (API). Come per il roaming negli anni ’90, il coordinamento degli standard tra gli operatori di telecomunicazioni è essenziale. L’elevato numero di operatori nell’UE sottolinea la necessità di un coordinamento per garantire l’emergere di un mercato consistente in Europa e l’allineamento degli operatori extra-UE con gli standard definiti nell’UE.

Per cogliere entrambe le opportunità sarà necessario che il settore collabori e si allinei sugli standard per essere competitivo nei confronti degli operatori cloud che non hanno sede nell’UE. Gli operatori di telecomunicazioni dell’UE sono ora assenti nel campo dell’hardware, del software e dei servizi edge e non stanno ancora commercializzando API standardizzate.

I settori delle apparecchiature per le telecomunicazioni e dei software sono inoltre fondamentali per la resilienza informatica dell’UE, la sicurezza delle infrastrutture strategiche e la protezione dei dati dei cittadini e delle imprese. I forti campioni dell’UE in questi settori sono penalizzati dalla perdita di accesso al mercato cinese, dall’agguerrita concorrenza cinese nei mercati in via di sviluppo e dai minori livelli di investimento in Europa. I principali fornitori dell’UE sono ben posizionati nella fornitura globale di apparecchiature di telecomunicazione. Nel 2023, Huawei guidava il mercato globale delle apparecchiature di telecomunicazione con una quota di circa il 30%, seguita da Nokia ed Ericsson con circa il 16% ciascuna, ZTE con circa il 10%, seguita da Cisco, Ciena e Samsung [xviii]. Con il progredire della virtualizzazione della rete, gli operatori di telecomunicazioni cercano soluzioni alternative basate su software rispetto alle apparecchiature completamente integrate. Ciò include lo sviluppo della tecnologia Open-RAN (O-RAN) [nota 5], di soluzioni software e di sistemi che operano su hardware generico non proprietario. L’O-RAN consentirebbe a un maggior numero di fornitori di software non appartenenti all’UE di entrare in concorrenza nel mercato dell’Unione, sfidando i due principali fornitori di apparecchiature se non saranno in grado di sviluppare anche tecnologie virtuali e software per l’UE.

NOTA 5. La rete di accesso radio aperta (O-RAN) è una versione non proprietaria della tecnologia RAN, che consente l’interoperabilità tra le apparecchiature di rete cellulare fornite da diversi fornitori. In breve, utilizza il software per far funzionare insieme hardware prodotti da aziende diverse, comprese le connessioni radio cellulari che collegano i singoli dispositivi ad altre parti della rete. L’O-RAN rende l’implementazione del 5G più facile, più flessibile e più efficiente in termini di costi.

Le restrizioni al commercio di tecnologia con la Cina hanno ulteriormente complicato la posizione dell’Europa, che ha reagito in modo eterogeneo. Le sovvenzioni alla sovraccapacità produttiva e la protezione del mercato cinese delle attrezzature incidono sull’accesso al mercato cinese e a quello globale. L’UE ha adottato un “Pacchetto di strumenti per la sicurezza del 5G”. La Relazione sull’attuazione del 2023 ha rilevato che 14 Stati membri non hanno adottato restrizioni sui fornitori ad alto rischio o altre misure chiave. Quindi, mentre la Cina è un mercato di esportazione limitato per le due società di apparecchiature dell’UE, non tutti gli Stati membri hanno adottato misure per proteggere i dati dei cittadini europei e le reti dell’UE o per proteggere i fornitori di apparecchiature dell’UE da politiche e pratiche non di mercato adottate al di fuori dell’UE.

La connettività satellitare sta diventando sempre più critica per la sovranità tecnologica dell’UE ed è essenziale per soddisfare le esigenze di comunicazione dei cittadini, delle imprese e dei governi, ma anche questo settore è destinato a essere dominato dagli operatori statunitensi. Le comunicazioni satellitari in bassa orbita terrestre (LEO) possono consentire servizi a banda larga con una velocità di download fino a 100 Mbps nelle aree rurali e remote dove non sono disponibili reti fisse o mobili ad alta capacità. Tuttavia, le aziende dell’UE sono state ampiamente assenti da questo segmento. La tecnologia degli operatori privati già presenti in orbita terrestre media (MEO) e in orbita geostazionaria equatoriale (GEO) (SES, EUTELSAT e HISPASAT) non è in grado di fornire velocità competitive rispetto a nuovi operatori come Starlink degli Stati Uniti, che è anni avanti rispetto alla concorrenza europea nei servizi LEO. Il programma IRIS2 del 2022 (una costellazione multiorbitale ottimizzata di circa 100-200 satelliti dell’UE) fornirà il primo sistema SatCom e una rete sicura per i governi dell’UE, protetta dalla crittografia quantistica. Mentre il caso d’uso governativo per questo tipo di rete a banda larga è chiaro, la tempistica della sua diffusione per l’uso privato in aree remote da parte di navi e aerei [cfr. capitolo sui trasporti], così come per le connessioni IoT in tutta l’UE, sarà messa a dura prova dalla concorrenza esterna all’UE, già in anticipo di diversi anni, e dalla necessità di finanziamenti privati [nota 6].

NOTA 6. Il finanziamento pubblico complessivo è di circa 6 miliardi di euro nell’attuale e nel prossimo QFP, con l’obiettivo di attrarre circa 2,5 miliardi di euro di investimenti privati iniziali.

Infine, nessun operatore dell’UE detiene una quota significativa nel settore dei software per dispositivi di comunicazione. Ciò è dovuto al dominio di Google e Apple sui sistemi operativi mobili nell’UE (con Android che detiene circa il 66% e il sistema iOS di Apple circa il 34% di quota di mercato nel 2023) [xix]. Per quanto riguarda i terminali mobili intelligenti, i produttori dell’UE sono quasi scomparsi e il mercato è nuovamente dominato da Apple (quota di mercato del 33%) e dai fornitori asiatici (in particolare, Samsung con una quota di mercato del 31% e Xiaomi con una quota di mercato del 15%) [xx].

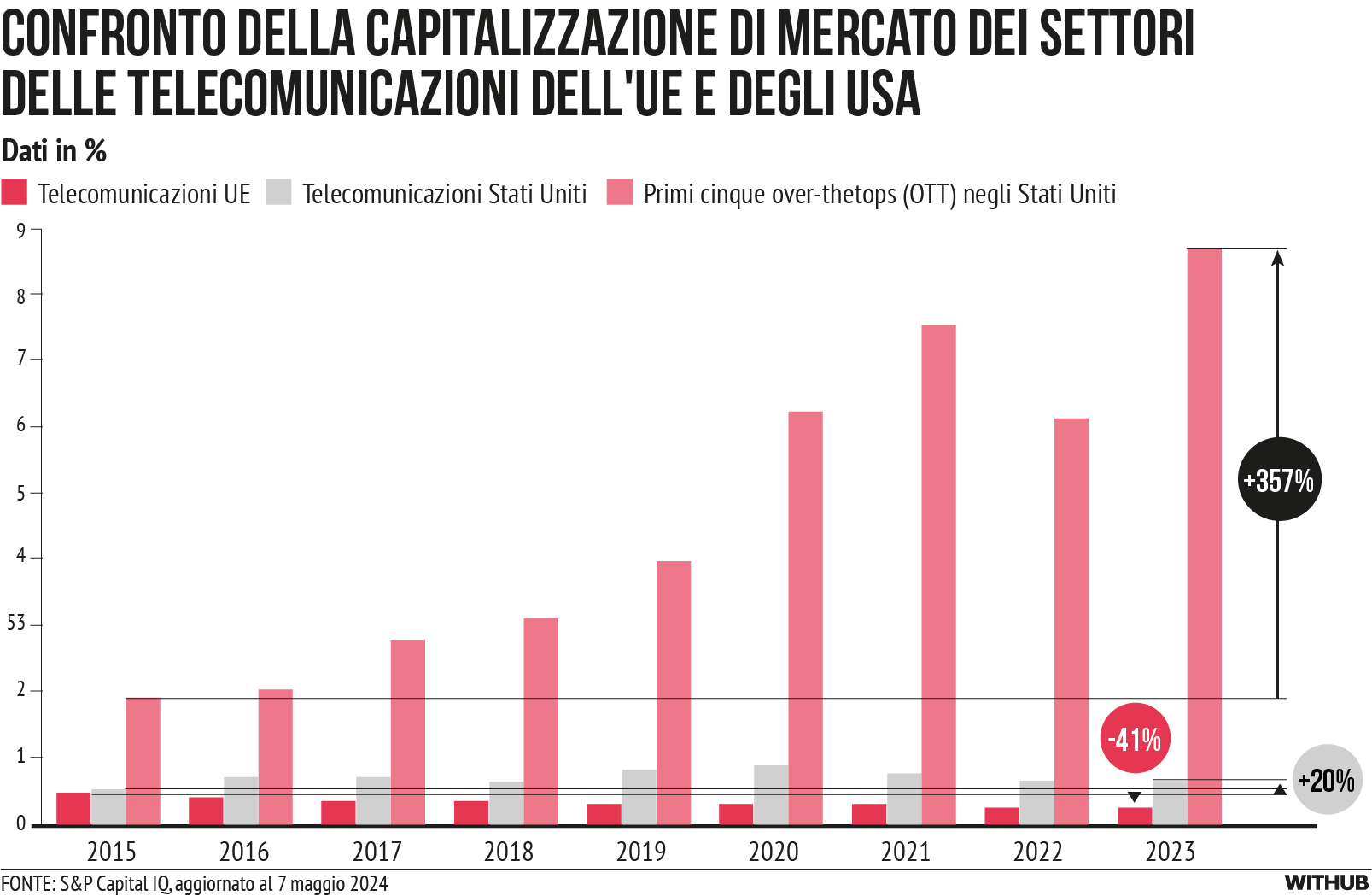

Come risultato di tutte le tendenze descritte, la capitalizzazione di mercato degli operatori di telecomunicazioni e dei fornitori di apparecchiature dell’UE si è ridotta rispetto a quella dei concorrenti. La capitalizzazione di mercato totale del settore delle telecomunicazioni dell’UE è diminuita del 41% tra il 2015 e il 2023, raggiungendo circa 270 miliardi di euro, rispetto agli oltre 650 miliardi di euro di capitalizzazione di mercato degli operatori di telecomunicazioni statunitensi. Ancora più sorprendente è il fatto che le cinque maggiori aziende tecnologiche statunitensi (Alphabet, Amazon, Apple, Meta e Microsoft) capitalizzano circa 8.700 miliardi di dollari [cfr. Figura 4], mentre solo quattro dei 50 maggiori fornitori di tecnologia per capitalizzazione di mercato sono aziende dell’UE: ASML (391 miliardi di dollari), SAP (222 miliardi di dollari), Siemens (154 miliardi di dollari) e Schneider Electric (127 miliardi di dollari) [nota 7].

NOTA 7. Deutsche Telekom raggiunge i 124 miliardi di euro, ma gran parte fa parte di operatori di telecomunicazioni statunitensi. Sulla base dei dati di Companiesmarketcap al 7 maggio 2024: https://companiesmarketcap.com/tech/largest-tech-companies-by-market-cap/.

Obiettivi e proposte

L’UE fornirà ai suoi cittadini e alle sue imprese servizi di comunicazione all’avanguardia, forniti da aziende europee forti e di successo, che non dipendono eccessivamente da fornitori di apparecchiature e software critici esterni all’UE. L’UE dovrebbe quindi puntare a:

- Incrementare la diffusione di servizi competitivi a banda larga mobile e fissa ad alta velocità, a bassa latenza e capillari, nonché di capacità satellitare autonoma entro il 2030. Questi servizi dovrebbero essere forniti in tutta Europa senza soluzione di continuità, con uno standard pari alle migliori esperienze a livello globale.

- Aumentare gli investimenti privati nelle reti digitali (5G standalone e fibra), sostenendo il consolidamento di operatori e infrastrutture e sostenendo la leadership in aree strategiche (ad esempio O-RAN, edge computing, standardizzazione delle API di rete, IoT e altri servizi M2M).

- Rafforzare la sicurezza e l’autonomia strategica aperta delle reti di comunicazione digitale dell’UE, sostenendo i fornitori di apparecchiature e software per le comunicazioni con sede nell’UE.

Figura 5 – TABELLA RIASSUNTIVA – BANDA LARGA AD ALTA VELOCITÀ/CAPACITÀ

| PROPOSTE: UNA NUOVA “NORMATIVA COMUNITARIA SULLE TELECOMUNICAZIONI” | ORIZZONTE TEMPORALE [nota 8] |

|

| 1 | Riformare la regolamentazione e la posizione sulla concorrenza dell’UE per completare il Mercato unico digitale delle telecomunicazioni, armonizzando le norme e favorendo le fusioni e le operazioni transfrontaliere. | BT/MT |

| 2 | Armonizzare le licenze per lo spettro a livello europeo anche per la connettività satellitare e progettare aste a livello europeo con una durata maggiore e minori restrizioni. | MT/LT |

| 3 | Semplificare e armonizzare il regolamento sulla sicurezza informatica e sull’intercettazione legale e migliorare la cooperazione tra le agenzie di sicurezza informatica dell’UE. | BT/MT |

| 4 | Incentivare la diffusione di nuove infrastrutture, definendo date limite di dismissione per le tecnologie più vecchie. | MT |

| 5 | Introdurre il “passaporto” dei servizi B2B per consentire agli operatori di uno Stato membro di offrire servizi in tutta l’UE. | BT |

| 6 | Rafforzare i fornitori di apparecchiature di telecomunicazione e di software con sede nell’UE per sostenere l’autonomia strategica aperta dell’UE. | BT/MT |

| 7 | Coordinare gli standard tecnici per l’edge computing, le API di rete e l’IoT a livello europeo. | MT/LT |

NOTA 8. L’orizzonte temporale è indicativo del tempo necessario per l’attuazione della proposta. Il breve termine (BT) si riferisce a circa 1-3 anni, il medio termine (MT) a 3-5 anni, il lungo termine (LT) oltre i 5 anni.

Per raggiungere questi obiettivi, l’UE dovrebbe adottare una nuova “Normativa comunitaria sulle telecomunicazioni” per definire una nuova posizione strategica sui servizi di telecomunicazione, con l’obiettivo di sviluppare reti digitali all’avanguardia per i cittadini e le imprese, finanziate da capitali privati, con una forte sicurezza e autonomia nelle catene di fornitura. In particolare, si raccomanda di:

Riformare la regolamentazione e la posizione sulla concorrenza dell’UE per completare il Mercato unico digitale delle telecomunicazioni, armonizzando le norme e favorendo le fusioni e le operazioni transfrontaliere:

Regolamentazione

- Ridurre la regolamentazione ex ante a livello nazionale, che disincentiva gli investimenti e l’assunzione di rischi, e favorire piuttosto l’applicazione ex post per la concorrenza nei casi di abuso di posizione dominante o di altre condotte anticoncorrenziali.

- Introdurre un principio di “stesse regole per gli stessi servizi” in tutta l’UE per eliminare l’arbitraggio normativo tra i fornitori di sottosettori adiacenti che forniscono servizi simili.

- Incoraggiare la definizione di accordi contrattuali commerciali per la cessazione del traffico dati e la condivisione dei costi dell’infrastruttura tra i fornitori di servizi Internet o gli operatori di telecomunicazioni che possiedono l’infrastruttura e le piattaforme online molto grandi (VLOP) che la utilizzano. Dovrebbe essere prevista la salvaguardia di arbitrati con offerte finali obbligatorie da parte delle autorità nazionali della concorrenza, in caso di fallimento delle trattative entro un periodo di tempo ragionevole.

Fusioni e acquisizioni

- Nelle regole dell’UE per l’autorizzazione delle fusioni, aumentare il peso degli impegni per l’innovazione e gli investimenti, nonché le efficienze sotto forma di miglioramento della qualità rispetto ai livelli di prezzo, estendendo i tempi di valutazione (ad esempio a cinque anni) [cfr. capitolo sulla concorrenza]

- Definire i mercati delle telecomunicazioni a livello dell’UE (anziché a livello degli Stati membri), in particolare quando ciò facilita l’integrazione transfrontaliera e la creazione di operatori a livello dell’UE. Concentrare le misure correttive sugli impegni a investire secondo calendari dettagliati, sul lancio di servizi o sull’accesso a dati o piattaforme, piuttosto che su parziali de-consolidamenti o sul trasferimento di attività fisiche.

- Rafforzare gli strumenti legali per intervenire ex post, ovvero dopo aver autorizzato una fusione, accelerando le valutazioni periodiche della concorrenza basata sui prezzi e, in caso di aumenti anomali, consentendo una rapida applicazione di misure correttive ex post.

Armonizzare le norme e i processi di concessione delle licenze per lo spettro a livello europeo, anche per gli usi satellitari, e orchestrare le caratteristiche di progettazione delle aste a livello europeo per creare vantaggi di scala e incentivare il consolidamento delle reti digitali continentali.

- Armonizzare immediatamente la liberazione di nuove bande di frequenza per consentire agli operatori dell’UE di investire in tutti gli Stati membri, a partire dalle frequenze 6G; armonizzare progressivamente tutte le altre bande di frequenza entro il 2035; introdurre un veto della Commissione sulle aste che non seguono le linee guida armonizzate. Garantire i tempi dell’armonizzazione, con l’obiettivo di aumentare le opportunità di fare offerte in tutti gli Stati membri e creare una scala negli investimenti e un allineamento delle offerte.

- Almeno raddoppiare la durata delle licenze di frequenza, con la possibilità di rivenderle durante il loro periodo di vita, per incoraggiare la propensione all’investimento, incentivare l’allocazione del capitale alle nuove tecnologie e mitigare i rischi finanziari degli investimenti iniziali.

- Vietare le riserve nell’allocazione dello spettro, per creare vantaggi di scala per la detenzione di bande di spettro più ampie, necessarie per migliorare la velocità, la qualità e la capillarità. Limitare l’imposizione di tetti per la detenzione dello spettro solo ai casi di posizione dominante (ad esempio, quote di mercato al dettaglio superiori al 50%) per preservare la concorrenza e la scelta per i cittadini e le imprese.

- Includere la liberazione di ulteriori bande dedicate al WiFi nelle linee guida sullo spettro, per allocare una porzione di spettro sufficiente per il 5G e il 6G, preservando al contempo la redditività del WiFi privato nel lungo termine.

Semplificare e armonizzare a livello transfrontaliero l’architettura dell’UE in materia di sicurezza informatica e intercettazione legale e migliorare la cooperazione con o tra le agenzie di cibersicurezza dell’UE, compresa l’introduzione di norme proporzionate, coerenti e tecnologicamente neutre sulle infrastrutture critiche nazionali.

Incentivare la diffusione di nuove infrastrutture definendo date limite di dismissione per le vecchie tecnologie, per migliorare i profili di rendimento degli investimenti nelle nuove tecnologie.

- Introdurre date limite per l’eliminazione graduale delle reti in rame (con adeguate misure di protezione sociale per le fasce più fragili della popolazione) e l’uso delle frequenze 2G, come raccomandato nel Libro Bianco della Commissione per il 2024 [xxi]

- Deregolamentare i nuovi investimenti (fibra, 5G standalone, IoT), a condizione di preservare la concorrenza per consentire la varietà di scelta dei clienti a livello di vendita al dettaglio.

Introdurre il “passaporto” dei servizi B2B per consentire agli operatori di un paese di offrire servizi in tutta l’UE, facilitando la creazione di fornitori di servizi dell’UE indipendentemente dal paese di costituzione. Applicare la regolamentazione del “paese d’origine” come fattore di armonizzazione per facilitare le offerte multinazionali.

Sostenere i fornitori di apparecchiature di telecomunicazione e software con sede nell’UE per rafforzare l’autonomia strategica aperta nell’approvvigionamento tecnologico dell’UE.

- Favorire l’uso di fornitori di fiducia dell’UE per l’assegnazione dello spettro in tutte le gare d’appalto future e promuovere i fornitori di apparecchiature di telecomunicazione e software con sede nell’UE come fornitori strategici nei negoziati commerciali e nelle politiche dell’UE nei confronti dei paesi terzi.

- Imporre la conformità al Pacchetto UE di strumenti per la sicurezza del 5G entro un termine stabilito e valutare periodicamente i piani di rete degli Stati membri per garantire che gli elementi sensibili provengano da fornitori affidabili e preferibilmente da fornitori dell’UE.

- Sostenere le iniziative di ricerca sulla “cloudificazione” o sulla virtualizzazione delle piattaforme di comunicazione, sulle soluzioni cloud edge rivolte al cliente e sullo sviluppo del 6G, ad esempio nell’ambito dei programmi di finanziamento dell’UE e degli importanti progetti di comune interesse europeo (IPCEI).

Per sostenere l’innovazione e la cooperazione tra gli operatori dell’UE, coordinare gli standard tecnici a livello europeo per la diffusione delle API di rete, dell’edge computing e dell’IoT, come già avvenuto in passato per il roaming, attraverso gli organi competenti dell’UE.

- Incaricare un organismo a livello UE con la partecipazione di pubblico e privato per sviluppare standard omogenei per consentire l’innovazione su piattaforme competitive senza soluzione di continuità in tutta Europa.

- Adottare gli standard concordati in tutta la regolamentazione di tutta l’UE per garantire la massa critica e la coerenza nei negoziati con i partner extra-UE.

Note bibliografiche

I Eurostat, ‘ICT Sector – value added, employment and R&D’, 2024.

ii EIB, EIB Investment Report 2022/2023, Resilience and renewal in Europe, 28 February 2023.

iii COM(2021) 118 final, Brussels, 9 March 2021. UNCTAD, Digital Economy Report 2019, 4 September 2019.

iv COM(2022) 289 final, Brussels, 29 June 2022.

v McKinsey, The economic potential of generative AI: The next productivity frontier, 2023.

vi Renda, A., Balland, P. A. and L., Bosoer, The Technology/ Jobs Puzzle: A European Perspective, 2023.

vii WEF, ‘Why we need to ramp up tech diplomacy to harness opportunities of the digital economy’, 28 December 2023.

viii COM(2023) 570 final, Brussels, 29 September 2023.

ix Mc Kinsey, ‘Securing Europe’s competitiveness: Addressing its technology gap’, 22 September 2022.

x COM(2024) 81 final, Brussels, 21 February 2024, p. 14.

xi Cullen International, ‘Mapping EU Regulators’, forthcoming.

xii See reference viii.

xiii For the EU, see reference vii. For the US, see BCG, ‘Accelerating the 5G Economy in the US’, 2023. For China, see Ericsson Mobility Report data and forecasts, ‘5G network coverage outlook 2023’, 2023.

xiv See reference viii.

xv ITU, ‘Facts and Figures 2023, Internet Traffic’, 2023.

xvi Deloitte, ‘Decision time for Europe’s telcos’, 2023.

xvii See reference viii.

xviii Dell’Oro Group, ‘Total Telcom Equipment Market Grows 2 Percent in 1H23’, 2023.

xix Statcounter Global Stats, 2023: https://gs.statcounter. com/os-market-share/mobile/europe/.

xx Statcounter Global Stats, ‘Mobile Vendor Market Share in Europe’, April 2024. For market shares by shipment volumes see https://www.statista.com/statistics/632599/ smartphone-market-share-by-vendor-in-europe/.

xxi COM(2024) 81 final, Brussels, 21 February 2024.

xxii See reference viii.

xxiii See reference ii.

xxiv Similarweb ranking: https://www.similarweb.com/top-websites/e-commerce-and-shopping/marketplace/.

xxv https://ec.europa.eu/commission/presscorner/detail/en/ip_24_2561.

xxvi https://www.statista.com/forecasts/1235161/europe-cloud-computing-market-size-by-segment.

xxvii Grand View Research, ‘High Performance Computing Market and Segment Forecast to 2030’, February 2023.

xxviii Euro-HPC, Press release, 13 November 2023.

xxix See reference viii.

xxx LEAM:AI, ‘Large AI Models for Germany – Feasibility Study 2023’, 2023. Moreover, in 2023 only, around two thirds of all notable machine learning models were released in the US: see Stanford University, ‘Artificial Intelligence Index Report 2024’, 2024.

xxxi Renda, A. and P. A., Balland, ‘Forge Ahead or Fall Behind – Why we need a United Europe of Artificial Intelligence’, CEPS Explainer, 2023.

xxxii International Federation of Robotics, ‘World Robotics 2022’, 2022. Both professional and consumer applications.

xxxiii International Federation of Robotics, ‘World Robotics 2023’, 2023.

xxxiv BCG, 2022: https://www.bcg.com/press/25august2022- quantum-tech-race-europe-cant-afford-to-lose.

xxxv US Department of Home Security, 2021: https://www.dhs.gov/ sites/default/files/publications/post-quantum_cryptography_ infographic_october_2021_508.pdf. Candelon, F., Bobier, J. F., Courtaux, M. and G., Nahas, ‘Can Europe Catch up with the US (and China) in Quantum Computing’, August 2022.

xxxvi McKinsey & Company, ‘Quantum Technology Monitor’, 2022. McKinsey & Company, ‘Quantum Technology Monitor’, 2023.

xxxvii BCG, ‘Eliminating the Ugliest 4 Hours of Your Work Week with GenAI’, April 2024.

xxxviii European Commission, Press Release IP/24/383, 24 January 2024.

xxxix https://www.darpa.mil/news-events/2023-08-09.

xl https://globalaichallenge.com/en/home.

xli https://fastcompanyme.com/news/dubai-launches-a-global-ai-competition-with-a-prize-pool-of-over-200000/.

xlii World Semiconductor Trade Statistics, ‘2023 Report’, 2023.

xliii European Commission, Press Release IP/23/2045, 18 April 2023.